作成日:2018/8/23

「売ろうかな…」

そうです。

マンション売却というのは突然訪れるライフイベントのひとつ。

そして、手続きが多く、専門的なイメージを抱きやすいのもマンション売却です。

また売却をした年の翌年2月中旬〜3月中旬(週末や祝日によって多少変わりますが、基本的には2月16日~3月15日となります)の間に確定申告という面倒な手続きが必要です。

自営業の方にとっては、毎年恒例の確定申告ですが、会社員として働いていると確定申告は馴染みが薄く、わかるような、わからないような、ぼんやりとしたイメージの方が大半でしょう。

マンションを売却したときに、売却益がマイナスであれば確定申告は不要です。

しかし、売却益がマイナスであっても確定申告をすることでおトクになることもあるのです。

もし、今からマンション売却を検討している方がこの記事に辿り着いたのであれば、とってもラッキーです。

なぜなら、この記事を書いている私は年間で数百組のマンション売却相談に応じている不動産アドバイザーだからです。

マンションは個人にとって高額であり、一大資産です。

ですので、この記事を読んで売却後に訪れる確定申告でも損をしないように、上手にマンション売却を進めてくださいね。

さてさて、まずは基本を知りましょう。

宮本武蔵も「千日の稽古を鍛といい、万日の稽古を練という」と言っています。

売却後に訪れる確定申告の基本を知れば、マンション売却をスムーズに進めることができます。

その確定申告ですが、ズバリ言ってしまえば、所得分の税金を計算し、必要な税金を国に納めるための申告です。

払っている税金をあんな公共事業に使うなんて!と、国策に紛糾をするあれです。

サラリーマンの方であれば、会社で配られる年末調整の書類に必要事項を記入し、加入中の保険があれば、各保険会社から送られてくる証明書の提出や、保険料控除額を算出して提出しているでしょう。

その他の処理は所属会社が代行してくれていますから、自ら納税額を算出し、税務署に書類を提出する必要はありません。

会社の経理の方に感謝ですね。

【無料】マンションを高く売却するコツは?不動産のプロが無料でアドバイス!

前述の通り、売却益がプラスかマイナスかによって確定申告の有無は変わります。

売却益がマイナスであれば、確定申告をする必要はありません。

ただし、マイナス時に確定申告をしなかった場合でも、税務署から確認の連絡がくることがあります。

管轄する税務署は登記情報によって、マンションが売られたことを認知しています。

そのため、売却をしたオーナーが確定申告をしなかった場合、申告漏れがあるのでは?と、確認の連絡をしてくるのです。

もしも、税務署から連絡があり、売却益がマイナスであれば申告の必要はありません。

その際は売却益がマイナスであった旨を伝えていただければまったく問題はありません。

しかし、売却益がプラスの場合は話が深刻です。

申告漏れが確認されると、法定納付期限(多くは3月15日です)の翌日から完納の日まで延滞税の支払い義務が課せられてしまうのです。

せっかく売却益が出たのに、申告漏れによって必要以上に納税額が膨れてしまっては勿体ないですよね。

では、その延滞税はどれぐらいかかるのでしょう?

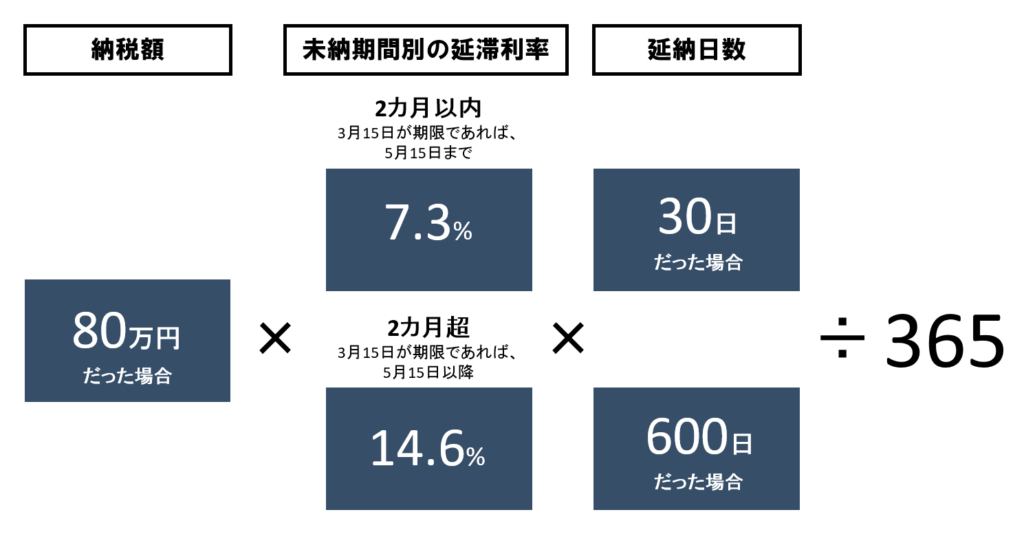

年度によって変わりますが、基本的な計算方法は以下の通りです。

最新の情報を知りたい方は、国税庁のウェブサイトをご確認ください。

参考:国税庁 延滞税の計算方法

仮に、80万円の納税額だったとすると、遅れて納税した日までの経過日数で利率が変わります。

【30日過ぎて納税した際の延滞税の計算例】

¥800,000 × 7.3% × 30日 ÷ 365 = ¥4,800

【600日過ぎて納税した際の延滞税の計算例】

¥800,000 × 14.6% × 600日 ÷ 365 = ¥192,000

期限内に納付するだけですから、売却益が出た場合、必ず確定申告をしてくださいね。

マンションが4,000万円で売却できた!では、売却益は4,000万円なの?

答えはノーです。

確定申告時に売却益を計算する方法は独特ですので、サクッと覚えてしまいましょう。

また、確定申告で計算する売却益のことを「課税譲渡所得(かぜいじょうとしょとく)」と呼びますので、ここでは課税譲渡所得の計算方法をお伝えします。

ちなみに、課税譲渡所得とは土地、建物を売却したときに得られる所得を譲渡所得と呼び、給与所得とは別に分離(分離課税)して計算しなければいけません。

なんだか、ややこしく聞こえますね。

そして、課税譲渡所得を計算する方法も、少しややこしいので、しっかりついてきてください。

課税譲渡所得の計算方法は以下の通りです。

課税譲渡所得 = 売却価格 - 取得費 - 譲渡費用

となります。

そのため、4,000万円で売れたから4,000万円に税率を掛けるの?と思われがちですが、そうではないのです。

取得費はマンションを購入したときに発生した購入額から減価償却費を差し引いた金額や、仲介手数料などいくつかを合算した金額です。

一覧にしてみると下記のような項目が取得費となります。

・購入額から減価償却費を差し引いた金額

・購入時の仲介手数料(中古マンションで購入した場合)

・土地や建物を購入(贈与、相続又は遺贈による取得も含みます。)したときに納めた登録免許税(登記費用も含む)

・不動産取得税

・特別土地保有税(取得分)

・収入印紙

上記以外にも、特殊な費用(例えば、立退料など)も取得費に含めることができますが、ここでは割愛します。

詳細は国税庁のウェブサイトから取得費となるものと照合をしてみてください。

まずは、基本となる「購入額から減価償却費を差し引いた金額」を計算してみましょう。

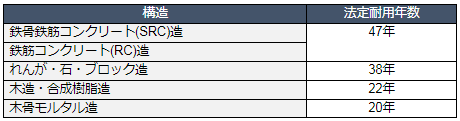

この、減価償却費を計算するためには、建物の耐用年数を計算する必要があります。

お住まいになっているマンションの多くは鉄筋構造が多いと思いますので、47年が法定耐用年数となります。

そして、マンションの新築時から築年数を計算します。

仮に14年経過していると考えましょう。

この場合、47-(14×0.8)= 35.8年 という計算式となり、35.8年分の耐用年数となります。

そして、残存耐用年数の端数は切り捨てとなりますので、35年が正式な耐用年数です。

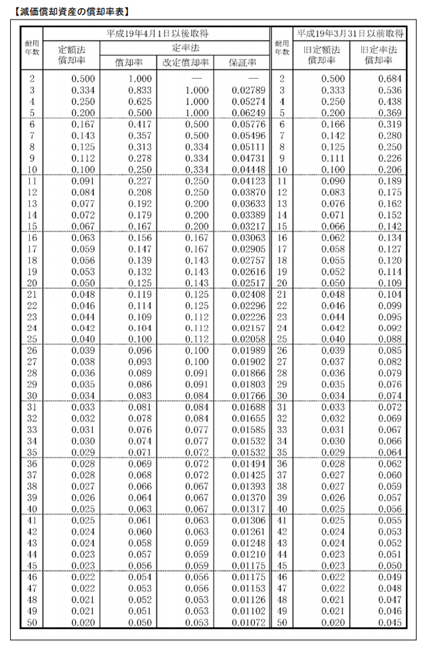

この耐用年数が分かったら、国税庁が出している減価償却資産の償却率表と照らし合わせてみます。

以下の表では、定額法と定率法がありますが、マンションの場合は、定額法償却率を使います。

今回の場合は、耐用年数が35年となりますので、0.029が償却率です。

そして、購入したときの金額が3,500万円だったとします。

この時の土地代と建物代の比率が2 : 8だったとすると、3,500万円 × 80% × 0.029 = 812,000円 となります。

この81.2万円が減価償却費となるのです。

この計算までいけば、「購入額から減価償却費を差し引いた金額」は、3500万 - 81.2万円 = 3418.8万円

上記から、3418.8万円が取得費の大半を占めるでしょう。

マンション売却をする場合、ご自身で直接売り出すよりも、多くは不動産仲介会社に委託する方法が多いと思います。

この際に、売却活動を仲介会社が実施するため、仲介手数料が発生します。

この仲介手数料が譲渡費用です。(その他に売却活動で発生した費用があれば、そこも含みます。)

不動産会社によって誤差はありますが、法律で定められた仲介手数料の上限は3%+6万円となりますので、先ほどのとおり、4,000万円で売却が確定したとすれば、

(4,000万円 × 3%) + 6万円 = 126万円

126万円が売却活動を代行してくれる仲介会社の手数料となります。

さて、やっとここまできて課税譲渡取得が計算できるようになりました。(大変お疲れ様でした)

売却価格が4,000万円、購入時の価格が3,500万円、耐用年数が35年を例として計算してみましょう。

4,000万円 - 3418.8万円 - 126万円 = 455.2万円

この計算から、455.2万円が課税譲渡取得(売却益)となりました。

※ 不動産取得税など細かな費用は省いています

今までの計算式から、4,000万円で売れたとしても、売却益は455.2万円という計算ができました。

ですので、納税額というのは4,000万円に税率を掛けるのではなく、この売却益=課税譲渡取得の455.2万円に税率を掛け合わせることで最終的な納税額が決定するという仕組みです。

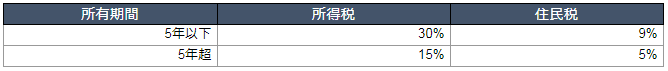

税率の計算式ですが、売却したマンションの所有期間によって変化するようになっています。

マンション売却によって確定申告で申告する金額は以下の計算式となります。

譲渡所得税 = 課税譲渡所得 × 譲渡所得税の税率

今回は5年以上所有していたと仮定して計算してみましょう。

(所得税) 455.2万円 × 15% = 68.28万円

(住民税) 455.2万円 × 5% = 22.76万円

確定申告で必要になるのは所得税の計算のみですが、マンション売却で売却益が出た場合、住民税も増税されます。

「なぜ今年は住民税がこんな高いの!」となっては後の祭りです。住民税にも課税されることを忘れないようにしてくださいね。

さて、ここまでの計算式では、3,500万円で買ったマンションが、4,000万円で売れたときは、約90万円の税金がかかりそうだ…というところまで解説をさせていただきました。

しかし、待ってください。

売り方によっては、国が提供する税制優遇を受けることで、税金がゼロになるぐらいの控除を受けることができます。

これを使わない理由はなさそうですね。

マンション売却時に知っておきたい3つの税制優遇例

1)3,000万円の特別控除

個人がマンション売却をしたときに売却益がある場合、一定要件のもとで譲渡所得から最高3,000万円までを控除することができます。

主な要件としては、居住しなくなってから3年以内に売却すること、売却する相手が特別な関係者ではないことなどが含まれますが、適用期限の定められていない恒久的な措置です。

この要件はご自身が住んでいたマンションであることが重要要件です。一時的な入居や別荘などは適用されませんのでご注意ください。

2)買い替え特例

買い替え特例とは売却したマンションが10年以上住んでいたマンション+所有していた期間も10年以上であること。

そして、マンションを売却した年の前年から翌年の3年間の間で他の住居を購入していること。

このような条件が合っていれば、次の住み替えたマンションを売却するときまで、譲渡所得税を引き延ばしてくれる制度です。

こちらは、支払うタイミングを遅らせてくれるだけ、というのが特徴です。

3)10年超所有軽減税率の特例

ご自身が住んでいたマンションを10年以上保有している場合に、譲渡所得税が通常の場合よりも低い税率となる制度です。

譲渡所得金額が6,000万円であれば、税率は10%まで低くなります。

このように、通常の所得税が5年以上居住したマンションで15%の税率となりますので、こちらの制度を利用すれば10%の税率に下げることが可能です。

【無料】利用者数1300組以上!マンション売却のコツを不動産のプロが伝授!

いかがでしたでしょうか?

ご自身が居住しているマンションを売却する場合、かなりの税制優遇がありますので、多くの場合、税金を納める必要がなくなります。

また、この税制優遇を受けるためにも確定申告をするメリットが大きいのです。

マンションオーナーとして貸し出している場合はどうなるの?

相続の場合は?など、マンション売却でも、条件によって様々な税制優遇がありますので、不安な方、直接プロに聞いてみたいという方は「住まいのミカタ」にお越しください。

このようなアドバイスも、すべて無料で対応しています。